Table des matières :

Savez-vous que dans toute l’Hexagone, un français sur trois possède plus de deux cartes bancaires ? Ce petit objet en forme de rectangle s’adresse désormais à tous les profils de clients, notamment grâce à l’émergence des acteurs innovants du monde bancaire, à savoir les néobanques ou encore les organismes financiers en ligne. Découvrez rapidement toutes les cartes bancaires disponibles en France ainsi que toutes les informations à savoir à propos de ce moyen de paiement électronique.

Quelles sont les différentes gammes de cartes bancaires disponibles en France ?

Vous n’êtes pas sans savoir qu’il existe une vaste gamme de cartes bancaires. Plus les fonctionnalités sont intéressantes et nombreuses et plus les frais bancaires sont élevés. Toutefois, seules les banques en ligne comme Hello Bank ou encore Fortuneo proposent des cartes gratuites. En effet, les banques classiques vous facturent à partir de 45 euros par an pour les cartes, sans parler des autres frais.

La carte bancaire classique

Il s’agit de la carte communément utilisée par les Français. Elle sert à régler des achats et à retirer de l’argent. On parle notamment de la carte Visa Classic et de la carte MasterCard Classic.

Vous pouvez obtenir une carte Visa Classic gratuite auprès des banques en ligne. Cette carte vous donne la possibilité de faire des emplettes auprès des boutiques marchandes installées dans toute l’Hexagone. Néanmoins, vous pouvez très bien utiliser le visa Classic pour faire des achats en ligne ou passer des commandes d’articles à l’étranger.

Pour vous donner un aperçu des fonctionnalités proposées par les banques en ligne avec la carte bancaire classique :

- Hello Bank propose un plafond de paiement de 1200 euros par mois et 700 euros de retrait maximum sur 7 jours. Boursorama Banque, quant à elle, vous permet de faire des achats d’un montant de 1500 euros maximum par mois et un retrait de 350 euros sur 7 jours.

- Avec Hello Bank, aucun frais de retrait ne s’applique auprès des banques partenaires.

- La carte visa Classic de Hello Bank vous offre une garantie d’assurance voyage et d’assistance médicale.

- Celle de Boursorama, quant à elle, vous permet de bénéficier d’un service de notification par SMS (transaction supérieur à 200 euros), une assurance vol et perte.

La classe haut de gamme

On les reconnaît par leur couleur dorée. Il s’agit de la carte visa Premier ou encore Gold MasterCard. La garantie courante proposée avec une carte haut de gamme concerne celle des voyages. En effet, vous bénéficierez de l’assurance responsabilité civile à l’étranger ou encore le rapatriement médical. Le principal atout est que vous n’êtes pas obligé de souscrire une assurance voyage qui peut valoir très chère. Toutefois, un grand nombre d’assurances et d’assistances sont à profiter avec la carte haut de gamme.

- La carte Visa Premier de Boursorama ne vous exige pas la domiciliation de revenus.

- Elle vous propose un plafond de retrait plus élevé de 920 euros pour une semaine, contrairement au visa Classic. Par ailleurs, vous aurez droit à 1500 euros de retrait maximum sur 30 jours.

- Pour le paiement, le plafond est de 3500 euros sur 30 jours.

- La carte de Boursorama vous offre une assurance familiale pour les enfants de moins de 24 ans. Par ailleurs, elle vous notifie par SMS et vous permet de vous inscrire au service Paylib.

- BforBank, quant à elle, propose un plafond de paiement de 1200 euros par mois et un retrait maximal de 400 euros sur 7 jours.

La Gold MasterCard, quant à elle, vous permet de faire des retraits auprès des DAB de la zone euro, mais aussi d’un bon nombre de pays étrangers.

Cette carte vous permet de choisir un mode de transaction à débit immédiat ou différé. Enfin, vous pouvez faire vos achats en ligne ou en magasin auprès de plus de 30 millions de boutiques à l’étranger et en France.

Le plafond de paiement dépend du revenu du client. Il s’agit d’une fonctionnalité très intéressante pour les dirigeants d’entreprise qui auront besoin d’effectuer un paiement mensuel dont le montant est conséquent.

Parmi les fonctionnalités proposées :

- Un paiement sans contact avec le terminal de paiement pour l’achat des articles de moins de 30 euros

- Une désactivation en ligne d’une transaction pour éviter les pertes de temps

La gamme luxe

Cette gamme s’adresse à des clients privilégiés. En effet ces black card proposent des assurances et des assistances de qualité, des plafonds très élevés voire un service de conciergerie. Bien évidemment, il faut percevoir un revenu très élevé pour en bénéficier.

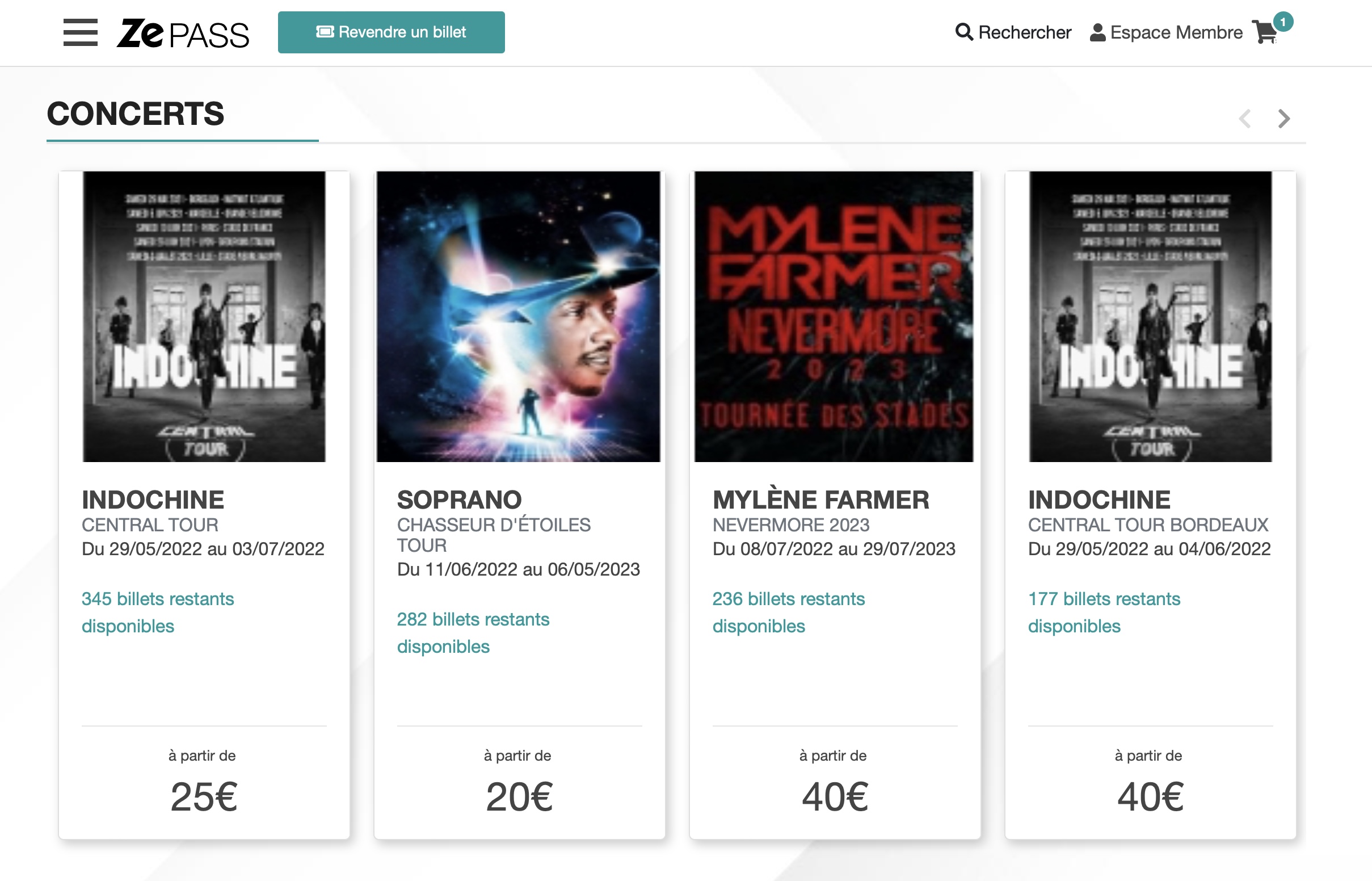

Concernant le service conciergerie, il s’agit de profiter d’une prise en charge rapide de votre demande en cas de réservation d’un hôtel, d’une table, d’un avion, etc. On parle ainsi du visa Infinite et du World Elite MasterCard.

Pour Fortunéo, la carte World Elite MasterCard ouvre les portes à des services plus intéressants qui répondent mieux aux besoins du client. Le montant maximal pour le paiement est de 3000 euros par mois alors que le plafond hebdomadaire est de 1600 euros.

Voici les assurances disponibles avec la carte visa Infinite :

- Le changement et l’annulation d’un voyage

- L’assurance vol et/ou dommage de voiture de location

- L’assurance responsabilité civile à l’étranger

- L’assurance retard, perte, vol ou dégradation des bagages

- L’avance et remboursement des frais médicaux

- L’avance de fonds

- L’assistance personnalisée en cas de poursuite judiciaire lors des voyages à l’étranger, etc.

Quels sont les avantages des cartes Classic MasterCard et Elite MasterCard de Fortuneo ?

Le titulaire d’une carte Elite MasterCard est privilégié, car il bénéficie d’une remise sur les achats effectués auprès des boutiques e-commerces ou physiques, mais qui collaborent avec MasterCard. Concernant les assurances, le titulaire profite d’une assistance médicale, d’un rapatriement en cas d’accident ou encore d’une assistance juridique.

La carte Classic MasterCard, quant à elle, propose plus ou moins les mêmes fonctionnalités que l’Elite. Toutefois, le titulaire ne profite pas de certaines assurances concernant les accidents de voyage.

Quels sont les avantages de la carte Gold MasterCard ?

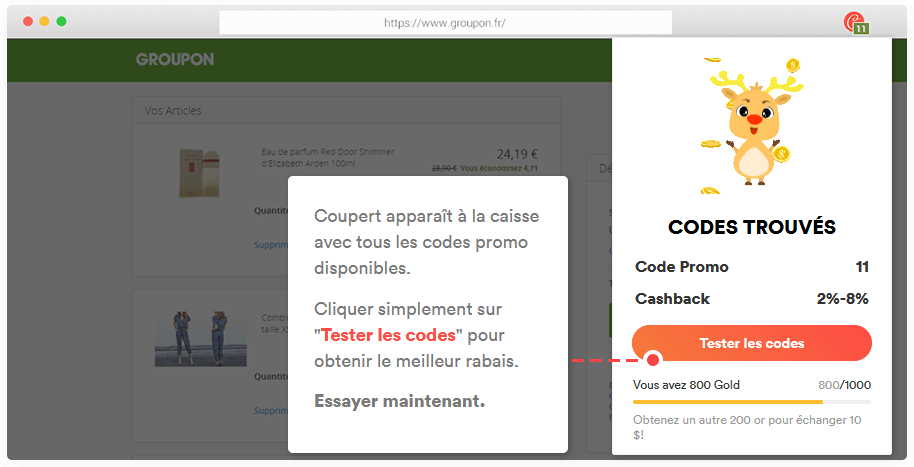

Si vous choisissez d’opter pour cette gamme de carte, vous profiterez d’une remise tarifaire courante. En effet, le cashback s’applique aux achats de services ou de produits autour des voyages, dégustations de vins, spectacles, etc.

L’assurance moyenne de paiement est de 12 euros pour un compte commun, contre 18 euros pour un compte individuel. Les propriétaires de cartes Gold MasterCard bénéficient de diverses assurances comme les accidents de voyage, les dommages des voitures de location, l’hospitalisation à l’étranger, etc.

Quid des atouts de la carte Visa Classic ?

La carte Visa Classic commercialisée par Boursorama n’a pas de découvert non autorisé. Vous pouvez effectuer des virements de fonds en ligne même en zone SEPA, ce qui est très pratique. En plus du retrait gratuit auprès des DAB, l’achat auprès des magasins marchands partenaires à l’étranger est également sans frais.

Petit plus, Boursorama met à la disposition de ses clients un chéquier à domicile pour réaliser toutes les opérations sans Internet. Enfin, le client peut surveiller son compte à tout moment grâce à l’accès au compte 24h/24.

Boursorama propose une garantie d’assurance de protection d’identité pour 0,99 euros par personne et de préservation des matériels portatifs pour 1,51 euros par mois.

Hello Bank, quant à elle, permet à ses clients d’avoir le libre contrôle sur la gestion de leurs comptes. En effet, le titulaire de la carte peut avoir un œil sur son compte en temps réel grâce à l’application mobile. Par ailleurs, il est possible de modifier son code secret selon ses préférences, mais aussi de déterminer soi-même son plafond de retrait en se basant sur son revenu.

La carte Visa Premier de Hello Bank permet de bénéficier d’une certaine réactivité en termes de service. En effet, les notices sont claires, les garanties d’assurance sont complètes et alléchantes et les attestations d’assurance peuvent être consultées en ligne et téléchargées. Avec Hello Bank, tout se fait dans la transparence.

Par ailleurs, si vous choisissez la carte Visa Premier de chez Hello Bank, vous pouvez profiter des avantages du cashback sur la réservation de chambre par exemple. Cette remise est valide auprès de plus de 240 000 hôtels du monde entier. Grâce au système de filtrage gratuit « Verified by Visa », la sécurité est assurée, car vous pouvez confirmer toutes les transactions grâce au code qui vous est envoyé uniquement par SMS.

Avec Boursorama cependant, la franchise pour l’assurance annulation voyage est estimée à 20 % de son tarif initial. Le plafond est de 5000 euros. Néanmoins, l’annulation voyage n’est validée que lorsque le client est malade ou qu’il s’agit d’une raison d’ordre professionnel.

Boursorama indemnise ses clients de 400 euros lors des retards d’avion de plus de 4 heures. Enfin, l’assurance perte de bagage est de 70 euros si le plafond est de 800 euros.

Comprendre la différence entre les cartes bancaires disponibles en France

Les clients bénéficient d’un large choix entre les différents types de cartes bancaires. Toutefois, il est primordial de comprendre l’utilité de chacune des cartes et par conséquent leurs différences pour ne pas se tromper. Les cartes Visa et MasterCard proposées par les institutions financières sont généralement des cartes de débit.

La carte de débit ou carte de retrait

Il s’agit d’une carte qui permet de faire uniquement un retrait auprès des distributeurs automatiques. En effet, elle ne propose pas une fonctionnalité d’achat en ligne ou auprès d’une boutique physique.

La carte de paiement

Elle est généralement reliée à un compte courant. Elle se reconnaît par le logo « CB » qui est le sigle de la carte bleue. Elle vous permet de faire un retrait, mais aussi de payer en ligne ou en magasin.

La carte paiement Visa ou MasterCard vous permet d’effectuer des opérations sur le plan international. Ainsi, le montant de votre achat ainsi que de votre retrait sera débité sur votre compte.

Les différentes fonctionnalités proposées pour le débit

La première modalité concerne l’autorisation systématique. En effet, la banque met à la disposition du client son système de contrôle automatique à tout moment. Concrètement, son opération (retrait ou achat) sera automatiquement refusée si son solde est insuffisant. À l’inverse, le compte est immédiatement débité lorsque le client effectue un achat ou un retrait.

La seconde modalité concerne le débit immédiat sans autorisation systématique. En effet, tout achat et retrait ne sera pas refusé, à condition que le montant ne dépasse pas les 99 euros. Le cas échéant, une demande d’autorisation est nécessaire et le débit sur le compte se fait après 1 à 2 jours suivant l’opération.

Enfin, la troisième modalité concerne le débit différé. Il permet d’effectuer un paiement dont le montant est très conséquent. Dans ce cas, le prélèvement se fait le dernier jour ouvrable du mois. Par contre, chaque retrait est immédiatement débité.

La carte de crédit

Tout comme la carte de paiement, la carte de crédit permet d’effectuer des achats ou de payer, mais aussi de retirer de l’argent. Toutefois, la carte de crédit se réfère plus précisément à une liaison avec un crédit renouvelable.

En effet, la carte est reliée à un crédit renouvelable. Il s’agit d’une réserve qui peut être approvisionnée par l’organisme prêteur. Le client peut se servir de cette réserve de fonds pour payer ou faire du retrait.

Les grandes enseignes ainsi que les chaînes de distribution peuvent délivrer cette carte aux clients. Toutefois, l’utilisateur doit convenir avec l’organisme prêteur le rythme de débit automatique. En effet, il peut se faire par semaine, par mois ou bien à chaque trimestre.

La carte de crédit classique peut donc plus ou moins être considérée comme une carte à débit différé. Toutefois, il faut être vigilant et s’assurer d’avoir le montant exact dans votre compte, car une seule erreur peut vous amener à figurer dans la liste du FICP ou Fichier national des incidents de remboursement des crédits aux particuliers. Autrement dit, s’il se passe un incident au moment du paiement, la banque fera « circuler » votre nom et vous serez considéré comme un client « fiché ».

La e-carte bleue

Une carte bancaire qui sort du lot, mais qui s’apprécie pour son côté plus sécurisant. En effet, la carte bancaire virtuelle n’est pas palpable, mais elle existe. Elle peut très bien réaliser tout ce que fait une carte physique comme l’achat en ligne par exemple. L’utilisateur recevra un code pour effectuer toute opération, mais il n’est valable qu’une seule fois. La e-carte bleue est proposée chez Fortuneo gratuitement.

Quelles sont les différentes sociétés de systèmes de paiement ?

Les réseaux de cartes bancaires sont les organismes qui émettent les cartes bancaires. Il s’agit notamment de Visa, American Express ainsi que MasterCard.

Visa est le plus répandu en France, mais certaines banques virtuelles comme ING ou Fortuneo vendent des cartes MasterCard.

Les fonctionnalités et les prix des cartes Visa et MasterCard sont les mêmes. Seules les cartes American Express qui comprennent les variétés : Green, Platinum et Gold valent plus chères, mais vous offrent une chance de gagner des Miles. Néanmoins, il est obligatoire de percevoir un revenu minimum entre 20 000 et 65 000 €. Voir aussi: notre avis sur la carte Emrys

Quelles sont les meilleures cartes bancaires en France ?

Les frais à payer pour utiliser des cartes bancaires peuvent atteindre jusqu’à 150 euros par an pour les banques classiques. Seules les banques virtuelles proposent des cartes gratuites qui vous permettent de bénéficier de leurs fonctionnalités.

Les trois organismes français qui ont la cote en France en termes de banque en ligne sont ING, Fortuneo et Boursorama. Toutefois, d’autres banques virtuelles comme Hello Bank ou encore BforBank proposent aussi des cartes gratuites.

Que propose Fortuneo ?

Cette banque en ligne propose à ses clients diverses cartes haut de gamme MasterCard dont la Classic MasterCard, l’Elite MasterCard (la plus prestigieuse) ainsi que la Gold MasterCard. Toutefois, Fortuneo impose certaines conditions pour que les cartes soient gratuites. En effet, toutes les cartes MasterCard sauf l’Elite doivent effectuer un paiement tous les 4 mois au minimum.

L’Elite, quant à elle, doit être approvisionnée de 4000 euros mensuellement. Aucun rythme de paiement n’est exigé.

Fortuneo propose une grande flexibilité à ses clients, mais il faut préciser que la banque en ligne procède à des vérifications inattendues pour s’assurer que toutes les conditions soient convenablement respectées. Si vous n’effectuez aucun paiement tous les 4 mois pour les cartes Classic et Gold, alors la banque vous prélève un montant entre 10 et 20 euros en guise de pénalité.

Si vous ne versez pas les 4000 euros mensuel dans votre compte relié à la carte Elite MasterCard, une pénalité de 50 euros vous sera appliquée. Il est ainsi conseillé de domicilier ses revenus dans ce compte.

Néanmoins, toute opération comme le virement, les versements ou les encaissements de chèque qui respectent le rythme de 4 mois ne vous pénalise pas.

Fortuneo est une banque virtuelle très intéressante, car elle vous permet d’utiliser une carte très prestigieuse comme l’Elite MasterCard sans devoir payer des frais. À titre de comparaison, les banques facturent 200 à 300 euros par mois pour l’utilisation de cette gamme de carte. Il suffit donc de respecter les conditions établies par la banque pour éviter d’être pénalisé.

Que propose ING ?

La Gold MasterCard est la carte gratuite qui distingue ING. Pour en bénéficier, il suffit d’ouvrir un compte bancaire ING et effectuer un premier versement de 1200 euros jusqu’à 3000 euros en différé.

Une carte dorée à débit immédiat est liée à un compte individuel ou un compte commun. Le versement doit être de 1200 euros par mois si l’épargne est de 5000 euros. La condition avec la carte à débit différé est un versement de 3000 euros par mois. Par ailleurs, le titulaire de la carte doit verser un encours de 10 000 euros dont le versement mensuel est de 1200 euros.

Pour une carte à débit différé rattachée à un compte joint, l’épargne doit être de 10 000 euros alors que le versement mensuel s’élève à 2000 euros. Si le client n’est pas en mesure de verser les 1200 euros mensuels, il doit payer une somme de 5000 euros par mois pendant le nombre de mois auquel il n’a pas pu respecter les conditions. Toutefois, ING accorde 3 mois de marge en cas d’incident. Le client doit ainsi verser au total 3600 euros.

Que propose Boursorama Banque ?

Avec Boursorama Banque, vous pouvez utiliser une carte Visa Premier et Classic gratuites si vous effectuez une opération tous les trois mois au minimum. Boursorama est très flexible, car sa condition est très souple. En effet, un client qui est en mesure d’opter pour une telle gamme de carte peut très bien effectuer plus d’un achat tous les trois mois. Toutefois, un propriétaire d’une carte Visa Classic Welcome doit effectuer un achat au moins une fois par mois.

Boursorama exige que le détenteur d’un compte individuel doive verser :

- 1000 euros de dépôt mensuel et 2500 euros d’encours pour la carte Visa Classic

- 1800 euros de dépôt par mois et 5000 euros d’encours pour la carte Visa Premier

Pour les comptes communs toutefois, il faut :

- 2000 euros de versement mensuel ou 5000 euros d’encours